ניהול תיק השקעות בבנק ו/או בבית השקעות חשוף למספר שודדי תשואה שגורמות למרבית הציבור להפסד משוער של כ- 10,000 שקלים בשנה (והרבה יותר מכך באפקט ריבית דריבית).

להלן שלושת השודדים העיקריים:

- אפשרויות השקעה מוגבלות – יועצי ההשקעות ובתי ההשקעות יכולים לרכוש עבורך רק מניות, איגרות חוב וקרנות המשקיעות במניות ואיגרות חוב. כששוק ההון עולה, זה בסדר ומייצר אשליה של ביטחון, אבל כשהמניות בשיא ואיגרות החוב מגלמות תשואות אפסיות לפדיון, זה כבר הופך לבעיה של ממש. העניין הוא שיש השקעות משלימות אחרות (אנחנו מכנים אותן “השקעות זהב”) שמתאפיינות בפוטנציאל רווח דומה לשוק ההון אבל במתאם נמוך אליו. המשמעות היא שנתח משמעותי מתיק ההשקעות יוכל להמשיך להניב רווחים, גם כשהבורסה תצנח.

- רשימת עמלות אין סופית – קניה/מכירה – 0.2%, דמי ניהול/משמרת 0.25%, עמלות ניהול בתוך קרנות הנאמנות – 0.8%, דמי נאמן 0.04%. חשוב לציין שמדובר בעמלות לאחר הנחה ורבים רבים משלמים הרבה יותר.

- מיסים ללא הפסקה – עבור כל מכירה של מניה, איגרות חוב או קרן נאמנות/סל משלמים מיד מס רווחי הון של 25% ופתאום שווי תיק ההשקעות מצטמצם ופחות כסף עובד עבורך. ישנם מכשירים מקבילים שמאפשריים דחיית מס (גם כשמחליטים לממש רווחים משוק המניות ולעבור למסלול סולידי יותר).

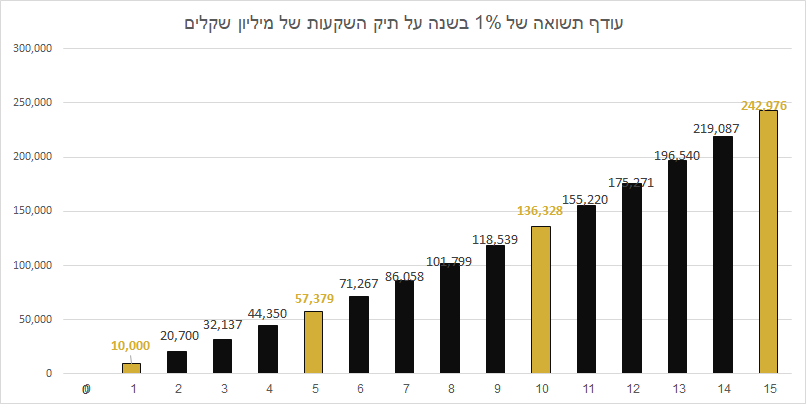

בהנחה שמרנית שההבדל בין תיק השקעות נחות לתיק השקעות חזק עם פחות שודדי תשואה הוא “רק” אחוז לשנה אז ההבדל הכספי צפוי דרמטי:

כפי שניתן לראות בתרשים, ההבדל הכספי בין תיקי ההשקעות מסתכם בלא פחות מ- 10,000 שקלים בשנה הראשונה, 57,000 בשנה החמישית, 136,000 בשנה העשירית וכ-242,000 שקלים תוך 15 שנה.

זאת בהנחת תשואה שנתית של 4% בתיק הבריא במקום 3% בתיק הנחות.

מדובר בכסף יקר שבמקום לשרת אתכם ו/או את הילדים שלכם הוא משרת את השודדים!