בניגוד למניות שתיאורטית יכולות להיסחר בכל מחיר (שילוב של היבטים פסיכולוגיים וכלכליים), איגרות חוב צפויות להניב למשקיעים שיחזיקו בהן לפדיון את התשואה הגלומה בהן בלבד – לא יותר ולא פחות.

המצב הנוכחי הוא שאיגרות החוב (שמהוות את החלק המרכזי בתיקי ההשקעות של הציבור), מגלמות תשואות אפסיות לפדיון.

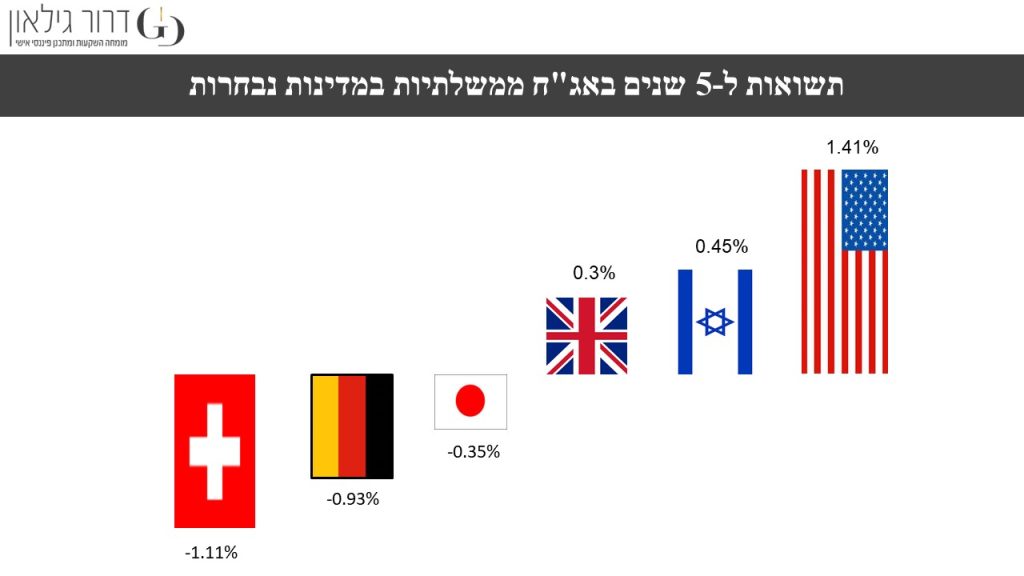

כך למשל, נכון לנובמבר 2019 נסחרות איגרות חוב ממשלתיות שקליות לחמש שנים בתשואה שנתית של כ-0.45% ברוטו בלבד. עכשיו תורידו מזה מס של 15%, עמלת קניה מכירה, ודמי ניהול/משמרת שגובה הבנק ותעשו לבד את החשבון מה תהיה התשואה של הרכיב “הבטוח” של תיק ההשקעות שלכם.

העניין הוא שרוב האנשים ממשיכים להחזיק בתיקי ההשקעות שהיו להם מתוך שילוב של הרגל ואדישות (הרי השנה האחרונה הייתה מצוינת אז לכאורה אין סיבה לשנות).

אחרים נאלצים להגדיל רכיבי סיכון והם מגדילים חשיפה למניות יקרות ואיגרות חוב של חברות בדירוגים נמוכים.

אלא שבעוד שמרבית הציבור מובל כמו עדר, על בסיס תשואות היסטוריות מרשימות ולא רלוונטיות לעתיד, בעלי ההון מבינים שיש קרנות אלטרנטיביות ופריווט אקוויטי (PE) שמתאפיינות בפוטנציאל רווח נאה, עם מתאם נמוך לשוק ההון.